相続発生後(被相続人のご逝去後)は、まず通夜や葬儀が行われますが、期限内に法律上行わなければならない届出書・申告書 等が存在する場合がありますので、相続発生後の大まかな流れとして、ご参考にしてください。

特に、相続財産がある方々は、建物や土地を分け合う手続きや、財産の大きさによっては税金がかかる場合があります。

相続税や所得税の申告、財産評価や遺産分割協議書の作成、登記手続など高度な専門知識を要することが多くありますので、

・相続人になってしまったけれど、知識が少なく何をすればいいかわからない。

・相続税・所得税 等がいくら発生するかどうか不安だ。

・多くの相続財産があるので、できるだけ納税額を安くしたい。 など

お悩みがございましたら、解決し、準備していきましょう。

ご遺族の皆さまのお気持ちが少し落ち着きました頃でよろしいので、

お気軽に、ご相談ください。

目次

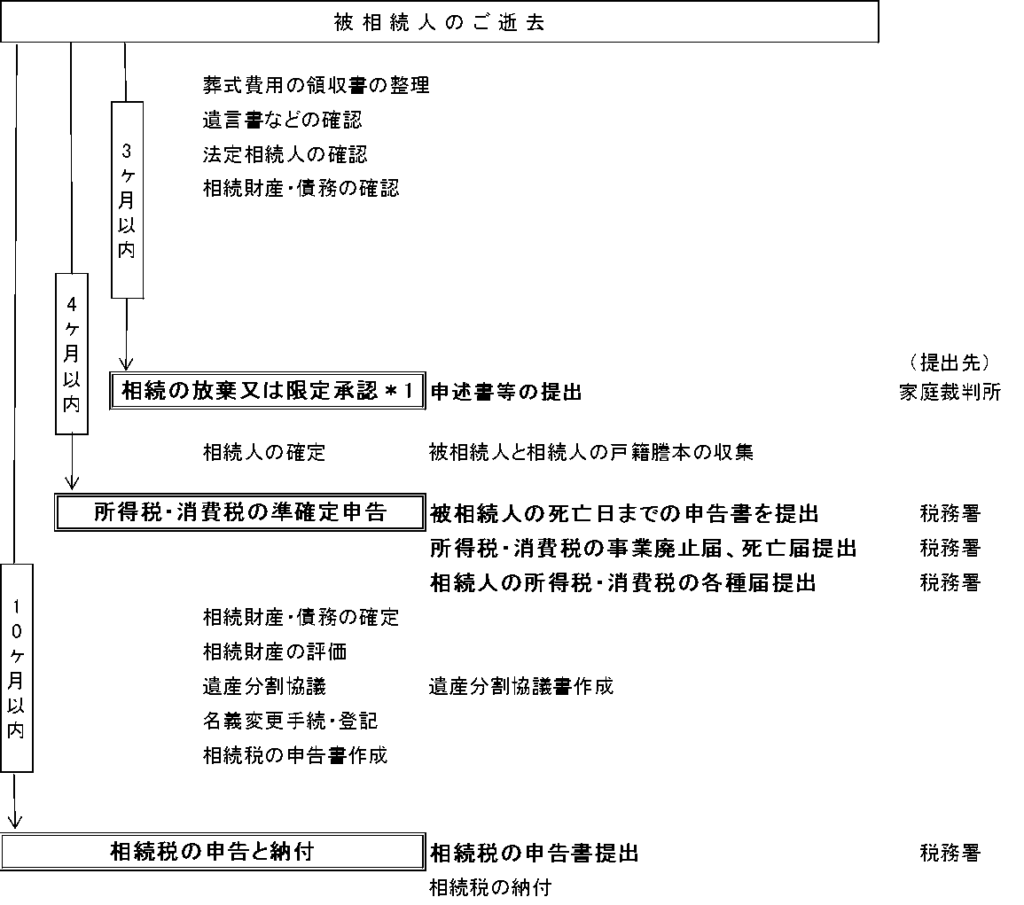

相続税申告までのタイムスケジュール

7日以内 に行うこと

・死亡届の提出

被相続人の亡くなった日(亡くなったことを知った日)から

7日以内に死亡届を死亡地・本籍地・届出人の住所地のいずれかの市区町村へ提出する必要があります。

3ヶ月以内 に行うこと

・相続の放棄 又は 限定承認

相続の放棄又は限定承認をするには、自己のために相続の開始があったことを知ったときから3ヶ月以内に陳述書 等を家庭裁判所へ提出する必要があります。

相続の放棄とは、財産も借金も一切相続しないという方法です。

一方で、限定承認とは、相続を受けた人が、財産の範囲内で借金を引き継ぐという方法です。

これらの手続きをしない場合には、単純承認となり、財産も借金もすべて引き継ぐことになります。

相続が開始した場合,相続人は三つのうちのいずれかを選択できますが、どの方法が相続人に適しているかを判断するためには、財産と借金がどの程度あるのか、自分がどの財産をどの程度相続できる権利があるのか 等を把握しておく必要があります。

注意するべきポイントは、財産に関しては、被相続人が相続人名義で貯金していた名義預金・みなし相続財産や3年内贈与・建物更生共済の積立金 等も含まれるということです。

限定承認が一番安全に財産を相続する方法ではありますが、手続上煩雑さを伴うため、財産は引き継ぎたいけど借金がいくらあるか分からない 等の状況のみにして、

必ず引き継ぎたい財産がある場合や借金より財産のほうが多いと思われる場合には単純承認、

相続したくない場合や財産より借金のほうが多いと思われる場合には相続の放棄、

をそれぞれ選択することがよいでしょう。

4ヶ月以内 に行うこと

・所得税・消費税の準確定申告

相続の開始があったことを知った日の翌日から4ヶ月以内に被相続人の所在地の所轄税務署へ申告書の提出と納税をする必要があります。これを、準確定申告といいます。

一般的に、被相続人が源泉徴収が行われている年金受給者・給与所得者 であれば所得税の準確定申告は必要ありませんが、個人事業主や不動産収入がある方(不動産の売却を含む)、医療費控除や寄付などによる還付金を受け取る方 等の確定申告をする必要があった方は、相続人による所得税の準確定申告が必要となります。

また、被相続人が消費税の納税義務者であった場合には消費税の準確定申告が必要となり、還付のための申告をすることも可能です。

被相続人が事業者であった場合には、事業廃止届、死亡届、

相続人が事業を承継した場合には、事業引き継ぎによる開業届、青色申告の選択による承認届、課税事業者及び簡易課税の選択による消費税の選択届 等

の手続きが必要となる場合があります。

準確定申告は確定申告同様に帳簿記帳や収支計算を行う必要がある場合もあり、特に事業承継の場合は各種届出書も多くありますので、自分に何が必要なのかを見極め、計画的に進めることがよいでしょう。

10ヶ月以内 に行うこと

・相続税の申告と納付

相続税の申告と納付は、被相続人が死亡したことを知った日の翌日から10ヶ月以内に被相続人の住所地を所轄する税務署へ申告書の提出と納付をする必要があります。

ただし、相続財産の合計額が遺産に係る基礎控除額を下回る場合には申告を行う義務はありません。

相続税の申告が必要かどうか、相続税が発生するかどうか、を判断するためには

・相続財産・債務の確定

・相続財産・債務の評価

・相続に係る控除と特例

をそれぞれ考慮した上で課税される財産価額・納付すべき税額を計算する必要があります。

国税庁ホームページに 相続税の申告要否の簡易判定シート(pdf) がございますので、併せてご覧ください。

相続財産・債務の確定とは、相続する財産や借金をすべて見つけて相続税の申告における課税財産及び債務を決定することです。

注意するべきポイントは、現金や不動産などの財産や借金などの債務のほかに、加算しなければならない財産と減算してもいい債務があるということです。

≪ 加算項目 ≫

・死亡保険金と死亡退職金のようなみなし相続財産(500万円 × 法定相続人の数 は非課税)

・相続時精算課税制度により贈与された財産

・相続開始3年以内に相続人に贈与された財産

≪ 減算項目 ≫

・被相続人の葬式費用

・墓地・仏壇などの財産や国又は地方公共団体へ寄付する財産にあたる非課税財産

相続財産・債務の評価とは、確定した財産・債務を相続税計算上の価額に直すことを言います。

代表的なものとして、宅地は時価の約80%、家屋は固定資産税評価額、預貯金は利息を含む解約手取額 等があります。

特に、不動産・株式などの大きな資産は、正しく評価することで大きな減税効果をもたらしますが、その評価方法は複雑であり納税額に大きく影響するため、税理士の経験と実力が問われる重要事項となります。

相続に係る控除と特例とは、相続財産の合計額から差し引くことのできる制度を指します。

代表的なものとしては、

・基礎控除(3000万円 + 600万円 × 法定相続人の数)

・配偶者の税額軽減(配偶者が実際に取得した財産を 1憶6000万円 又は 配偶者の法定相続分相当額 までを減額)

・小規模宅地等の特例(宅地の評価額を最大80%減額)

などがあります。

注意するべきポイントは、配偶者の税額軽減・小規模宅地等の特例 等は、申告要件があり、これらの特例を適用することにより納付税額がない場合でも、申告しなければ特例の適用が受けられないということです。

以上の3点より、

課税価額の合計額(財産評価額 - 債務評価額) - 基礎控除額

がプラスの価額になる場合、残額を基準とした相続税が決定します。

ただし、遺産分割協議によって誰がどれだけの財産を取得するかによって、相続税総額や相続人ひとりひとりの納付税額は変わってきますので、相続人同士がよく話し合い、適用できる相続に係る控除と特例を正しく判断し、二次相続を考慮するなど税法上あまり不利にならないような遺産分割を行うことがよいでしょう。

相続手続き・申告のご案内

相続に関する税務手続きは、その金額の大きさによる責任と応用力を求められ、柔軟豊富な知識と実務経験を必要とします。

そのため、一般的な会計事務所の業務とする所得税・法人税の申告と異なり、得意とする税理士は多くないと思います。

相続税の申告を必要とされる方は、被相続人の約8%となっております。

ただし、相続税がかからない予定でも、生前に贈与する場合には、どうしても税金が多くかかってしまう場合があります。

また、実務上、税金がかからなくても申告書を提出することが必要なケースも多々あります。

毎年、数多くの相続税の申告業務に携わっておりますが、生前に相続対策をすることで相続税額を引き下げられたり、場合によっては、ゼロにできたのではないか、と思うことも多々あります。

相続を考えられている方が、築き上げ、受け継いできた大切な財産です。

ご本人様だけでなく、相続を受けるであろう方々も一緒になって考え、できるだけ多くの財産が引き継げるよう、計画的に準備していきましょう。

ご相談・ご質問、お気軽にお問い合わせください。0263-29-0306営業時間 9:00-17:30 [ 土日・祝日除く ](「ホームページを見た」 とお伝え下さい。)

メールでのお問い合わせ